Untuk Bisnis, Perlukah Utang?

KOMPAS.com - Pembaca yang bijak, melakukan bisnis atau usaha adalah merupakan kewajiban agar kita agar dapat melangsungkan kehidupan kita secara materi.

Kita sama-sama paham bahwa tanpa usaha berarti kita tidak memiliki pemasukan atau income. Nah, permasalahan yang sering sekali saya jumpai adalah dengan pertanyaan yang berbunyi seperti ini: "Saya ingin sekali memiliki bisnis namun saya masih bingung apakah dengan utang atau tanpa utang?"

Nah bagaimana pendapat anda? Secara jujur sebelum membaca artikel ini hingga selesai, apakah jawaban anda?

Mengapa anda memilih jawaban tersebut? Jika tidak keberatan silahkan berbagi dengan pembaca yang lain dengan menulis tanggapan di artikel ini, atas keihklasan anda memberi masukan kami sebagai penulis mengucapkan terima kasih.

Baiklah, untuk menjawabnya ada baiknya kita pertimbangkan hal berikut:

1. Potensi untung versus rugi

Dalam memulai bisnis baru apakah itu waralaba atau bukan, harap diperhatikan bahwa sebagus apapun proyeksi bisnis yang telah dihitung itu semua masih di atas kertas. Kenyataannya banyak sekali para pelaku bisnis baru mengalami kerugian.

Untuk mengantisipasi faktor kerugian ini, persiapkan modal kerja yang cukup setidaknya dapat bekerja minimal selama 6 bulan dan maksimal 12 bulan. Ini merupakan dana cadangan yang bersifat darurat, digunakan pada saat kondisi dimana pengeluaran lebih besar dari pemasukan.

Dengan dana tersebut maka bisnis bisa bertahan minimal selama enam bulan, sambil melakukan evaluasi manajemen atas kesalahan yang telah terjadi tentunya, dengan harapan adalah kesalahan dapat teratasi dan bisnis berangsur menjadi untung.

2. Modal usaha yang terdiri dari modal investasi dan modal kerja

Apakah saya sebagai pengusaha (investor) harus mendanai sepenuhnya atau lebih baik saya pinjam dari bank? Marilah kita bahas:

a. Jika modal usaha 100 persen modal sendiri: dalam kondisi seperti ini memang bisnis menjadi lebih aman karena tidak ada utang atau pinjaman kepada bank, dengan demikian pengusaha tidak perlu repot menyisihkan sejumlah uang dari setiap keuntungannya untuk diberikan sebagai pengembalian pokok dan bunga ke bank.

Potensi keuntunganpun menjadi besar, ya menjadi besar karena memang pengusaha menikmatinya sendiri tanpa perlu berbagi ke bank. Namun teryata resikonyapun cukup besar! Risiko tersebut adalah jika ternyata bisnis mengalami kegagalan dan kegagalan, meskipun telah dievaluasi namun kerugian berlangsung lebih dari enam bulan. Jika mengacu terhadap kemampuan dana cadangan yang hanya mampu menopang selama 6 bulan maka dalam kondisi yang darurat ini sang pengusaha sudah tidak memiliki dana untuk melanjutkan usaha tersebut. Konsekuensinya bisnis terhenti dan usahapun gulung tikar karena merugi.

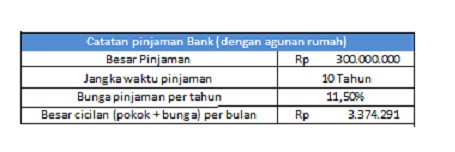

b. Sebaliknya jika modal usaha didapat dari pinjaman bank maka tentunya keuntungan menjadi berkurang karena sebagian harus dialokasikan menjadi biaya bank.

Namun faktor risiko bisnispun menjadi lebih kecil, mengapa demikian? Hal ini bisa terjadi karena sang pengusaha masih memiliki modal yang cukup untuk terus melanjutkan bisnis, ya karena modal usaha didapat dari bank.

Jadi dengan kata lain sebenarnya dana yang digunakan dalam berbisnis adalah berasal dari pinjaman bank. Artinya dana yang tersedia milik sendiri masih utuh dan ini dapat digunakan sebagai cadangan dana yang dimiliki untuk keadaan darurat. Ini berarti dana cadangan modal untuk keadaan darurat sangat tersedia.

Sang pengusaha masih memiliki waktu tambahan yang cukup untuk melakukan evaluasi serta pembenahan manjemen internal jika kondisi bisnis tidak seperti yang tertulis didalam perencanaan awal. Untuk lebih jelasnya silahkan melihat tabel dibawah ini.

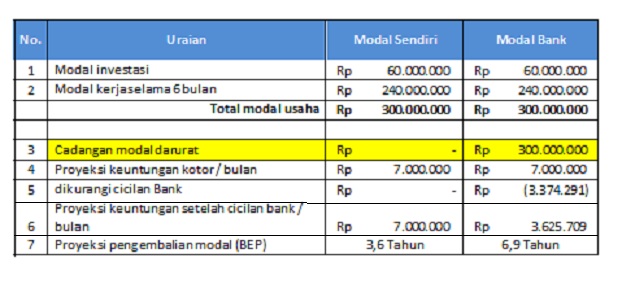

Perbandingan Bisnis

Menggunakan Pinjaman & Tanpa Pinjaman Bank

Baiklah sekarang kita analisa lebih dalam lagi, jika melihat tabel diatas memang waktu untuk mendapatkan BEP (Break Even Point) atau titik impas memang lebih lama, namun cadangan dana yang dapat digunakan lebih banyak apabila ternyata bisnis tidak sesuai dengan perencanaan, waktu untuk memperbaiki bisnis pun lebih longgar sehingga peluang membangun fondasi bisnis untuk menjadi lebih kuat adalah besar.

Di sisi yang lain adalah cadangan dana modal darurat pun dapat digunakan untuk membayar kewajiban pinjaman dan bunga ke bank manakala bisnis belum menghasilkan keuntungan. Jadi dengan demikian menurut hemat penulis jika seorang debitur memiliki catatan kredit yang baik dengan pihak bank maka besar kemungkinan diatas bulan ke 12 bank akan menawarkan sejumlah pinjaman dana untuk melakukan penambahan dan pengembangan bisnis berikutnya. Harus diingat oleh debitur adalah cicilan harus lancar sehingga dapat menjaga hubungan yang baik dengan perbankan.

Pembaca yang bijaksana keputusan menggunakan modal sendiri atau meminjam melalui bank adalah suatu keputusan yang sangat strategis demi pengembangan bisnis di masa mendatang. Fungsi dari kredit adalah sebgai pengungkit, sesuai dengan sifat pengungkit maka sudah sewajarnya roda usaha dapat lebih kencang dalam berputar. Namun demikian keputusan tentu ada di tangan anda, pilih modal sendiri atau pijam dari bank?

Selamat berbisnis, sukses ada ditangan anda bukan dari tangan pihak yang lain termasuk dari pihak perbankan.

--

Taufik Gumulya, CFP

Wealth & Financial Planner pada TGRM Perencana Keuangan

Baca juga:

Bebas dari Cengkeraman Utang

Mempersiapkan Biaya Kesehatan Secara Optimal

Kapan Saya Perlu Utang?

Bagaimana Menghitung Uang Pertanggungan Asuransi

Simak breaking news dan berita pilihan kami langsung di ponselmu. Pilih saluran andalanmu akses berita Kompas.com WhatsApp Channel : https://www.whatsapp.com/channel/0029VaFPbedBPzjZrk13HO3D. Pastikan kamu sudah install aplikasi WhatsApp ya.