"P2P Lending" sebagai Wujud Baru Inklusi Keuangan

Munculnya perusahaan keuangan berbasis teknologi (fintech) dalam bidang peminjaman dana(peer-to-peer/ P2P lending) semakin mendapatkan perhatian publik dan regulator yakni Otoritas Jasa Keuangan (OJK) dan Bank Indonesia.

Para pelaku dalam ekosistem keuangan berharap P2P Lending dapat menjadi salah satu solusi terbatasnya akses layanan keuangan di tanah air dan mewujudkan inklusi keuangan melalui sinerginya dengan institusi-institusi keuangan dan perusahaan-perusahaan teknologi lainnya.

Model bisnis dan potensi

P2P Lending adalah sebuah platform teknologi yang mempertemukan secara digital peminjam (UKM) yang membutuhkan modal usaha dengan pemberi pinjaman yang mengharapkan return yang kompetitif.

P2P Lending memiliki keunggulan khas yaitu dapat menjalankan fungsi interface melalui pendanaan di luar neraca (off-balance sheet). Layanan P2P Lending juga lebih fleksibel dan dapat mengalokasikan modal atau dana hampir kepada siapa saja, dalam jumlah nilai berapa pun, secara efektif dan transparan, serta dengan bunga yang ringan.

Layanan keuangan seperti P2P Lending sangat relevan dan menjadi angin segar bagi Indonesia yang masih bekerja keras menyelesaikan sejumlah pekerjaan rumah, yakni:

Pertama, Indonesia masih perlu meningkatkan taraf inklusi keuangan masyarakatnya. Asosiasi FinTech Indonesia melaporkan masih ada 49 juta UKM yang belum bankable di Indonesia yang umumnya disebabkan karena pinjaman modal usaha mensyaratkan adanya agunan.

P2P Lending dapat menjembatani UKM peminjam yang layak/credit worthy menjadi bankable dengan menyediakan pinjaman tanpa agunan.

Kedua, Indonesia harus menyiasati tidak meratanya ketersediaan layanan pembiayaan. Di Indonesia, 60 persen layanan pembiayaan masih terkonsentrasi di Pulau Jawa.

Karena menggunakan teknologi, P2P Lending mampu menjangkau hampir siapa saja, di mana pun secara efektif dan efisien.

Ketiga, terdapat kesenjangan pembiayaan pembangunan sebesar Rp 1.000 triliun setiap tahun. Saat ini institusi keuangan yang ada hanya mampu menyerap kebutuhan sekitar Rp 700 triliun dari total kebutuhan sebesar Rp 1.700 triliun tiap tahunnya.

P2P Lending menawarkan overhead yang rendah, dengan credit scoring dan algoritma yang inovatif, untuk dapat mengisi kebutuhan besar akan pembiayaan tersebut.

Potensi-potensi tadi menunjukkan bahwa P2P Lending sejatinya merupakan esensi dari inklusi keuangan, yang mampu membuka segmen baru perekonomian, khususnya kepada lapisan masyarakat Indonesia yang belum terjangkau oleh institusi keuangan yang ada saat ini.

Tren pertumbuhan

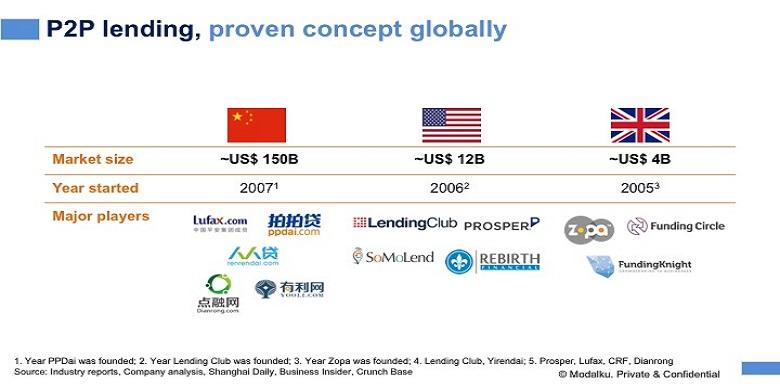

P2P Lending terbukti berkembang sangat pesat dalam waktu singkat dan berhasil mengelola transaksi dengan nilai yang signifikan seperti terlihat di Cina, Amerika Serikat dan Inggris.

Perkembangan P2P

Perkembangan P2P